📢Disclaimer

Les informations contenues dans cette newsletter sont fournies à titre informatif uniquement et ne constituent pas des conseils en investissement. Les analyses, opinions et projections sont les miennes et ne garantissent en aucun cas les performances futures des actifs mentionnés. Investir comporte des risques, y compris le risque de perte en capital. Il est recommandé de consulter un conseiller financier agréé avant de prendre toute décision d'investissement.

Introduction

Maintenant que j’ai introduit lors de la dernière newsletter les avantages du PEA, il me semble logique de parler des produits financiers à placer au sein de celui-ci 📈. Notamment avec des produits financiers comme les ETF 📊.

Dans le paysage financier actuel, les Exchange Traded Funds (ETF) sont devenus des outils essentiels pour les investisseurs cherchant à diversifier leur portefeuille de manière efficace et économique 💼. Ces fonds indiciels cotés en bourse offrent une exposition à une variété de marchés et de secteurs, permettant ainsi de construire une stratégie d'investissement adaptée à vos objectifs financiers. Là où le commun des mortels est incapable de choisir quelles actions mettre au sein de son portefeuille, les ETF leur permettent de miser directement sur les plus grosses entreprises d’un pays en permanence et ainsi éviter toute perte totale de capital 📉.

Comprendre les ETF

Les ETF, ou fonds négociés en bourse, sont des instruments financiers qui répliquent la performance d'un indice, d'un secteur ou d'une classe d'actifs. Cotés en bourse comme des actions, ils permettent aux investisseurs de les acheter et de les vendre tout au long de la journée de trading. Les avantages clés des ETF incluent :

Diversification : Exposition instantanée à un large éventail d'actifs 🌐

Frais réduits : Frais de gestion généralement inférieurs à ceux des fonds communs de placement traditionnels 💰

Transparence : Les avoirs des ETF sont généralement divulgués quotidiennement 👀

Liquidité : Négociables en temps réel, offrant une flexibilité accrue 🔄

Présentation des Meilleurs ETF Éligibles au PEA

Pour rappel, il est impossible d’acheter une fraction d’un ETF en PEA (c’est possible en Assurance Vie). Pour ceux qui souhaitent faire de petits versements, il est donc capital de se focaliser sur le prix de la part afin d’être sûr de pouvoir l’acheter ! 💸

ETF Monde 🌍

Les ETF monde sont, pour moi, la gamme d'ETF "no-brainer", tel qu’un Livret A pour le cash. C’est le meilleur produit tout-en-un pour ceux qui ne souhaitent rien optimiser mais veulent quand même obtenir une performance solide 💪.

Pour ce type de produit, les caractéristiques sont les suivantes :

Performance annualisée : environ 10 % 📈

Plus grosse perte historique : 54 % en 2008 📉

Composition : 71 % en actions américaines (S&P 500) 🇺🇸

Exposition : 1 500 sociétés de grande et moyenne capitalisation dans 23 pays développés 🌐

Exclusion des marchés émergents ❌

Frais : TER d'environ 0,25 % par an.

Prix de la part : Environ 5 €.

Encours sous gestion (AUM) : Environ 200 millions d'euros.

Particularités : Fonds de fonds.

Politique des Dividendes : Capitalisation (dividendes réinvestis en permanence) 📈.

Amundi MSCI World UCITS ETF - EUR (D) (LU2655993207)

Frais : TER d'environ 0,38 % par an.

Prix de la part : Environ 32 €.

Encours sous gestion (AUM) : Environ 4 milliards d'euros.

Particularités : Exposition globale avec une diversification sectorielle et géographique 🌎.

Politique des Dividendes : Distribution.

Amundi MSCI World UCITS ETF - EUR (C) (LU1681043599)

Frais : TER d'environ 0,38 % par an.

Prix de la part : Environ 518 €.

Encours sous gestion (AUM) : Environ 4 milliards d'euros.

Politique des Dividendes : Capitalisation.

Le troisième était à l’origine un fonds Lyxor, mais Lyxor ayant été racheté par Amundi, il a changé de nom et a été incorporé.

Pour moi, avec l’arrivée de l’iShares, il ne fait aucun doute que celui-ci est meilleur ✅ :

Moins de frais

Prix d’achat le plus bas

Dividendes en capitalisation (les dividendes sont réinvestis en permanence) 📈

ETF US S&P 500

Les ETF US sont bien entendu les ETF les plus performants au monde. À tel point que 70 % de la capitalisation mondiale en actions sont juste les actions américaines 📈.

Pour cette partie, je vais vous présenter les ETF les plus populaires traquant le fameux S&P 500.

Pour ce type de produit, les caractéristiques sont :

Performance annualisée autour de : 10 % 🚀

Plus grosse perte historique : 57 % en 2008 📉

Exposition : 500 plus grandes sociétés US 🏢

BNP Paribas Easy S&P 500 (FR0011550185)

Frais : TER d'environ 0,12 % par an.

Prix de la part : Environ 25 €.

Encours sous gestion (AUM) : Environ 2,6 milliards d'euros.

Politique des Dividendes : Capitalisation 🔄

Amundi PEA S&P 500 UCITS ETF (FR0011871128)

Frais : TER d'environ 0,15 % par an.

Prix de la part : Environ 43 €.

Encours sous gestion (AUM) : Environ 600 millions d'euros.

Politique des Dividendes : Capitalisation 🔄

Les deux ETFs sont tout autant solides ; une petite préférence pour celui de BNP, car frais inférieurs, prix de la part inférieur, meilleur encours, et vous avez un ETF non exposé dans le cas où Amundi aurait des soucis (il y a très, très peu de risque mais c’est un détail à prendre en compte) ✅.

ETF US Nasdaq 100 📊

Passons à l’ETF NASDAQ 100, exposé principalement à la tech américaine 💻. Autant vous dire que ce sont les ETF les plus performants historiquement au monde 🌎.

Performance annualisée sur 10 ans autour de : 19 % 🚀

Plus grosse perte historique : 83 % en 2000 📉

Exposition : 100 plus grandes sociétés US hors secteur financier, avec donc une exposition à 65 % à la tech.

Lyxor PEA Nasdaq-100 UCITS ETF (FR0011871110)

Objectif d'investissement : Répliquer l'indice Nasdaq-100 via une réplication synthétique.

Frais : TER d'environ 0,30 % par an.

Prix de la part : Environ 70 €.

Encours sous gestion (AUM) : Environ 400 millions d'euros.

Politique des Dividendes : Capitalisation 🔄

Simple et efficace, cet ETF fait parfaitement le job pour une exposition sur l’indice US.

ETF Inde

Pour ceux qui me connaissent, vous savez que j’ai une certaine affinité avec l’investissement en Inde. Je ne pouvais donc pas faire un numéro sans parler de l’Inde, surtout depuis le COVID. Celle-ci arrive à générer une surperformance par rapport au S&P 500. Chose clairement pas facile à reproduire 📈 (C’est pas l’Europe qui ferait ça).

Je ne vais pas rentrer dans les détails de pourquoi l’Inde dans cette newsletter, mais en termes de diversification, je trouve ce pays plus que prometteur 🌟. Personnellement une pondération autour de 5-10 % dans le portefeuille à beaucoup de sens pour moi ; n’allez pas me mettre 80 % d’Inde dans les vôtres, s’il vous plaît ! 🙏

Les caractéristiques sont :

Performance annualisée sur 10 ans autour de : 12 % 📈

Plus grosse perte historique : 67 % en 2008 📉

Capitalisation du pays : 5 trillions de dollars de market cap 💰

Amundi PEA MSCI India UCITS ETF (FR0011869320)

Objectif d'investissement : Répliquer la performance de l'indice MSCI India.

Frais : TER d'environ 0,85 % par an.

Prix de la part : Environ 30 €.

Encours sous gestion (AUM) : Environ 110 millions d'euros.

Particularités : Suit le MSCI India avec 146 actions, représentant 85 % de la capitalisation boursière du pays 🇮🇳.

ETF simple et efficace. Les frais plus élevés que ceux des ETF précédents sont dus à l’exposition aux marchés émergents, ce qui pousse les prix des frais plus haut. Mais 13 % de perf pour 0,8 % de frais me paraît raisonnable, et une exposition en dehors des US est toujours agréable 🌏. À prendre avec modération.

ETF Europe

Je ne peux faire une newsletter sur les ETF sans parler d’ETF sur l’Europe. Personnellement, je n’en possède pas directement en portefeuille 📉. Mon exposition sur l’Europe se fait au travers du MSCI World. L’Europe apporte un rendement inférieur aux US avec une même volatilité, ce qui ne m’intéresse pas. Mais peut-être qu’un jour cette dynamique s’inversera lorsque l’Europe arrivera à… (Honnêtement, je n’arrive même pas à trouver de raison 🤷♂️).

Amundi PEA Europe UCITS ETF (FR0013412038)

Objectif d'investissement : Investir dans les principales entreprises européennes via l'indice MSCI Europe.

Frais : TER d'environ 0,15 % par an.

Prix de la part : Environ 154 €.

Encours sous gestion (AUM) : Environ 150 millions d'euros.

Performance annualisée sur 5 ans : Environ 7 % 📊.

Particularités : Exposition aux marchés européens développés.

Analyse des Performances 📊

L'analyse des performances historiques des ETF est essentielle pour comprendre comment ils se comportent dans différentes conditions de marché. Cependant, il est important de noter que les performances passées ne garantissent pas les résultats futurs 🔍.

ETF sur les Marchés World : Ont généralement offert des rendements solides, reflétant la croissance stable des économies développées 🌍.

ETF sur le Nasdaq-100 : Ont bénéficié de la forte performance du secteur technologique, mais peuvent être plus volatils 📈.

ETF sur les Marchés Indiens : Présentent une volatilité plus élevée en raison des risques politiques et économiques, mais offrent un potentiel de croissance supérieur 🇮🇳.

ETF SWAP Explication 🔄

Le nouvel ETF BlackRock sur la catégorie monde est un ETF SWAP, une catégorie de fonds indiciels qui reproduit la performance d'un indice en utilisant :

Un panier d'actions de substitution 📦

Un contrat SWAP permettant d'échanger la performance entre ce panier et l'indice cible 🔁

Concrètement, l’ETF est majoritairement composé d'actions européennes, complétées par le contrat d'échange de performance (SWAP).

Ainsi, si le rendement du panier d'actions est inférieur à celui du S&P 500, la contrepartie du contrat SWAP compensera la différence ✅. En revanche, si la performance du panier dépasse celle du S&P 500, la contrepartie profitera de cet excédent 📉.

C’est beau les dérivés x) 😆

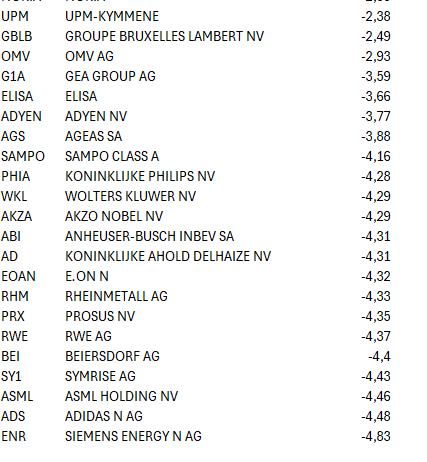

Dedans, il y a même des positions shorts 🔻:

Conclusion 🔔

Les ETF éligibles au PEA offrent une excellente opportunité de diversifier votre portefeuille tout en profitant des avantages fiscaux du PEA 📈💼.

Les caractéristiques à regarder lorsque l’on investit sur un ETF sont :

Les frais 💸

L’AUM (Volume d’Actifs en gestion) 💰

La politique de distribution des dividendes (Capitalisation est la meilleure) 🔄

Le pays dans lequel on investit 🌍

Si ESG ou non (Les ETF ESG sont surpondérés tech car ils ne possèdent pas de boîtes d’armements ou de pétroliers) 🌱💻

Généralement, pour un portefeuille standard, ma répartition serait :

Portefeuille défensif : 100 % World 🌐 (Rajouter 10 % d’Inde si vous souhaitez une petite exposition quand même)

Portefeuille normal : 65 % World 🌐 + 25 % S&P 500 + 10 % Inde 🇮🇳

Portefeuille plus agressif : 65 % S&P 500 + 25 % Nasdaq 100 📊 + 10 % Inde

Portefeuille très agressif : 65 % Nasdaq 📊 + 25 % S&P 500 🇺🇸 + 10 % Inde (celui-là, je ne le fais pas tant qu’on n’a pas un pullback profond 📉)

Spread entre le NASDAQ (NQ) et le SP500 (ES)

On voit bien que nous sommes sur des ATH en termes de performance, ce qui n’est donc pas forcément le plus optimal, considérant aussi que pour ma part, les positions défensives sont de rigueur en ce moment 🛡️!

Merci d'avoir lu cette newsletter 📬. J'espère qu'elle vous a apporté des éclairages utiles pour vos investissements 💡. N'hésitez pas à partager vos questions ou vos réflexions, et à bientôt pour de nouvelles analyses et conseils sur le monde de l'investissement ! 📊

📢 Disclaimer :

Les informations contenues dans cette newsletter sont fournies à titre informatif uniquement et ne constituent pas des conseils en investissement. Les analyses, opinions et projections sont les miennes et ne garantissent en aucun cas les performances futures des actifs mentionnés. Investir comporte des risques, y compris le risque de perte en capital. Il est recommandé de consulter un conseiller financier agréé avant de prendre toute décision d'investissement.